El factoring es una herramienta financiera que permite a las pymes mejorar su liquidez y gestionar su flujo de efectivo de manera efectiva.

En este post, exploraremos en detalle qué es el factoring, sus beneficios y ventajas para las pequeñas y medianas empresas, así como algunas claves y consejos importantes para aprovechar al máximo esta herramienta.

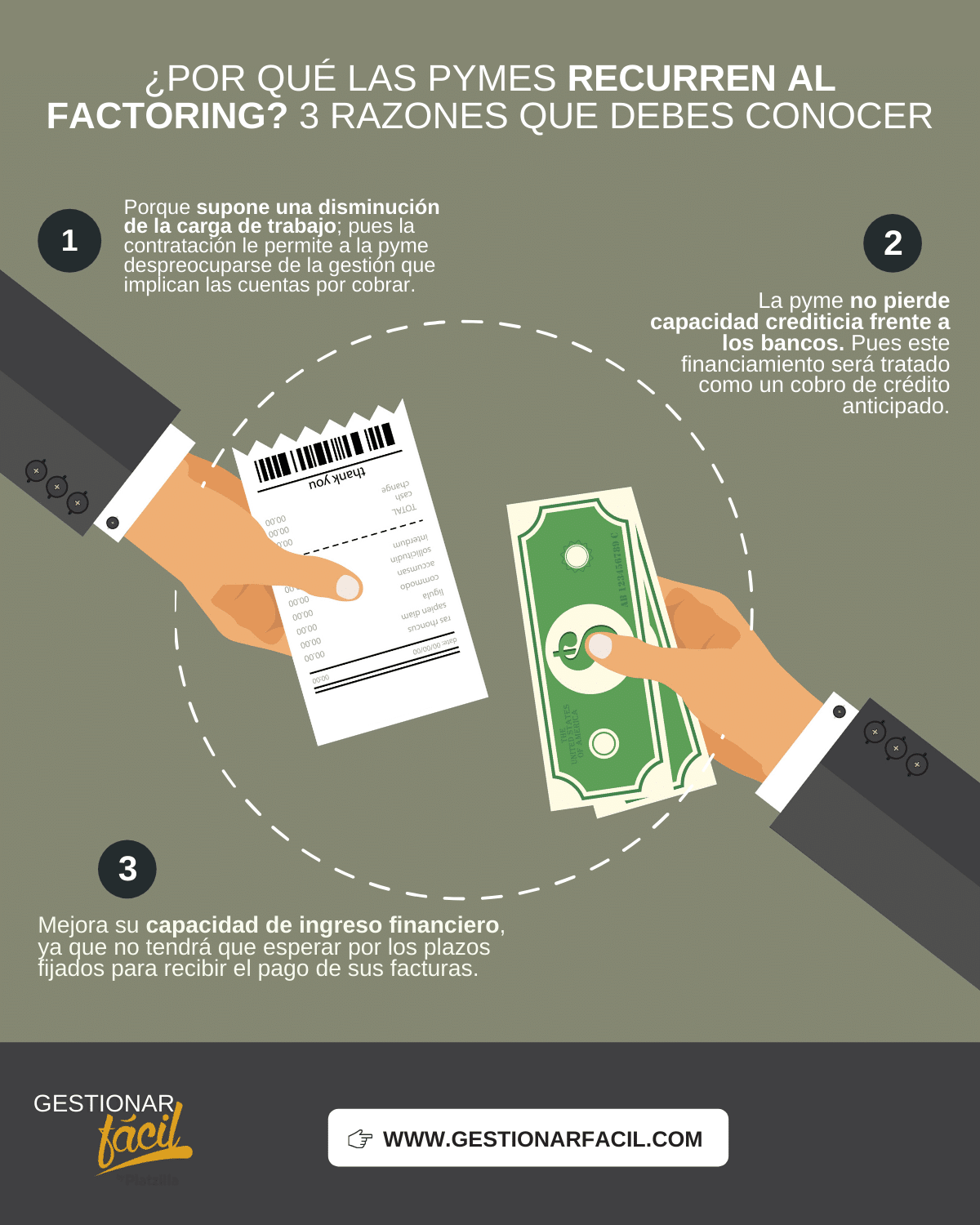

Para comenzar quiero mostrarte 3 razones por las que las pymes recurren al factoring. Fíjate:

¿Qué es el factoring?

El factoring es una herramienta financiera que permite a las empresas mejorar su liquidez y gestionar su flujo de efectivo.

Su función principal es convertir las cuentas por cobrar en dinero en efectivo de forma rápida y sencilla.

El proceso de factoring implica que la empresa venda sus facturas pendientes de cobro a una entidad de factoring, quien adelanta un porcentaje del valor total de las facturas.

En este proceso, intervienen tres actores principales:

- La empresa, que vende las facturas.

- El cliente, que debe pagar las facturas.

- Y, la entidad de factoring, que adquiere las facturas y se encarga de su cobro.

Tipos de factoring

Dentro de los modelos de contrato, los más comunes son el factoring con recurso y el factoring sin recurso. También, se encuentra el factoring internacional.

En el siguiente cuadro te resumo en qué consisten:

| Tipo de Factoring | Características | Beneficios |

| Factoring sin recurso | La empresa: Cede el riesgo de impago a la entidad de factoring. Recibe el pago de las facturas de forma inmediata. No tiene que preocuparse por la gestión de cobros. | Mayor liquidez para la empresa. Eliminación del riesgo de impago.Reducción de los costes de gestión de cobros. |

| Factoring con recurso | La empresa:Cede la gestión de cobros a la entidad de factoring. Recibe el pago de las facturas de forma inmediata. Sigue siendo responsable del riesgo de impago. | Mayor liquidez para la empresa.Reducción de los costes de gestión de cobros.La empresa mantiene el control sobre sus clientes. |

| Factoring internacional | Permite a las empresas realizar operaciones internacionales con mayor seguridad.Reduce el riesgo de impago en operaciones internacionales.Agiliza la gestión de cobros en operaciones internacionales. | Mayor seguridad en las operaciones internacionales.Reducción del riesgo de impago en operaciones internacionales.Agilización de la gestión de cobros en operaciones internacionales. |

Claves para aprovechar el factoring en las pymes

Aprovechar al máximo los beneficios que ofrece el factoring, es esencial tomar decisiones informadas al elegir un servicio de factoring adecuado.

Aquí te presentamos algunas claves importantes a considerar:

Algunos criterios importantes a considerar incluyen:

1. Reputación y experiencia del proveedor de factoring

Cuando se trata de seleccionar un proveedor de factoring, es crucial investigar su trayectoria y reputación en el mercado.

¿Cuánto tiempo llevan en esta industria? ¿Qué dicen otros clientes sobre su servicio?

La confianza en el proveedor es fundamental para establecer una relación sólida y duradera.

Asegúrate de elegir un proveedor con una reputación impecable y una amplia experiencia en el sector.

La confianza en el proveedor es crucial para una relación sólida.

2. Tasas y comisiones aplicadas

Otro aspecto clave a considerar son las tasas y comisiones aplicadas por diferentes proveedores de factoring.

Es importante comparar detenidamente estas tarifas para asegurarte de entender los costos asociados y cómo afectarán tus finanzas.

Busca transparencia en los cargos y elige un proveedor que ofrezca tarifas competitivas y justas.

3. Flexibilidad y personalización del servicio

Cada pyme tiene necesidades específicas en términos de factoring.

Por lo tanto, es esencial buscar un proveedor que ofrezca flexibilidad en los términos del factoring.

¿Puedes personalizar el acuerdo según tus requerimientos?

Esto te permitirá adaptar el servicio a las necesidades únicas de tu negocio y aprovechar al máximo sus beneficios.

4. Evaluación de la Solvencia de los Clientes

Antes de utilizar el factoring, es fundamental realizar una evaluación exhaustiva de la solvencia de tus clientes.

Examina su historial de pagos, capacidad financiera y solidez crediticia.

Esto te ayudará a minimizar el riesgo de impagos y a fortalecer la relación con tus clientes.

Elegir clientes solventes y confiables es clave para garantizar el éxito del factoring en tu negocio.

Consejos para una correcta gestión del factoring

1. Maximiza los Beneficios del Factoring

- Planificación Estratégica

Antes de implementar el factoring, es fundamental evaluar tus necesidades de flujo de efectivo.

¿En qué momentos necesitas liquidez?

Diseña una estrategia que aproveche al máximo esta herramienta financiera y te permita gestionar eficientemente tus recursos.

- Selección del Factoring Adecuado

Existen diferentes tipos de factoring, como el factoring sin recurso y el factoring con recurso.

Es importante elegir el tipo de factoring que se ajuste mejor a tus requerimientos y objetivos financieros.

Considera factores como los plazos de pago, las tasas de descuento y las condiciones del contrato.

2. Revisa y Negocia los Términos del Contrato

- Entiende los Términos

Antes de firmar un contrato de factoring, es esencial leer detenidamente todos los términos y condiciones.

Comprende las tasas, comisiones, plazos y cualquier otra cláusula relevante.

Si algo no está claro, no dudes en hacer preguntas y buscar aclaraciones.

- Negociación

No tengas miedo de negociar los términos del contrato de factoring.

Busca condiciones favorables para tu empresa y trata de obtener mejores tasas o flexibilidad en los plazos de pago.

Recuerda que el contrato de factoring debe ser una herramienta que te beneficie y se ajuste a tus necesidades.

3. Comunicación Fluida con la Entidad de Factoring

- Transparencia

Mantén una comunicación abierta y transparente con la entidad de factoring.

Informa sobre cualquier cambio en tus operaciones, nuevos clientes o cualquier situación relevante que pueda afectar el acuerdo de factoring.

La transparencia es clave para establecer una relación sólida y de confianza con la entidad de factoring.

- Resolución de Problemas

Si surgen problemas, como retrasos en los pagos de tus clientes, es importante comunicarlo de inmediato a la entidad de factoring.

Ellos pueden ayudarte a encontrar soluciones y tomar medidas para minimizar el impacto en tu negocio.

La resolución rápida y efectiva de problemas es esencial para mantener una buena relación con la entidad de factoring.

Conclusiones

En conclusión, el factoring es una herramienta financiera valiosa para las pymes que buscan mejorar su liquidez y gestionar su flujo de efectivo.

Al considerar el factoring, es importante comprender los diferentes tipos de factoring, como el factoring sin recurso y el factoring con recurso, y seleccionar el que mejor se adapte a las necesidades de tu empresa.

Además, es esencial revisar y negociar los términos del contrato de factoring para obtener condiciones favorables.

Mantener una comunicación fluida y transparente con la entidad de factoring también es fundamental para resolver problemas y mantener una relación sólida.

Te invitamos a leer nuestros posts sobre: Gestión financiera: Desafíos y estrategias y Facilita procesos mediante la factura electrónica.

Gracias por leernos.