¡Bienvenidos a un nuevo artículo sobre mejora continua y gestión empresarial! Dedicaremos esta entrega a resaltar la importancia de las finanzas en las pymes, como una de las herramientas vitales para su éxito económico.

Las finanzas son una disciplina enfocada en el manejo y control de los recursos de una organización. También estudia las fuentes disponibles para la obtención de los mismos. El área funcional “contabilidad y finanzas” se encarga de la administración del dinero y de los recursos que se expresen en función de éste.

En diversos artículos de este blog, encuentras planteamientos sobre el área de finanzas, en el contexto de empresas de diferentes tipos. En esta ocasión, resaltamos su importancia y algunas prácticas para su seguimiento y control.

Área funcional: contabilidad y finanzas

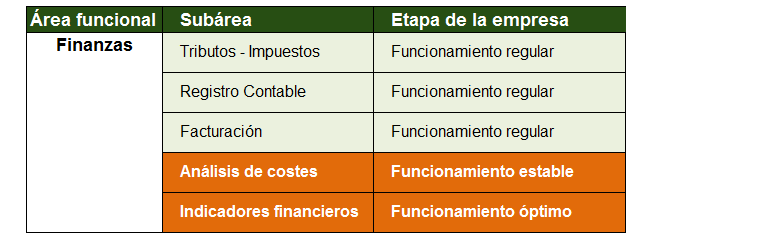

En nuestro modelo de áreas funcionales, finanzas comprende 5 subáreas:

- Tributos – Impuestos.

- Registros contables.

- Facturación.

- Análisis de costes.

- Indicadores financieros.

De manera breve presentamos parte del “deber ser” de estas subáreas de finanzas.

1. Tributos – Impuestos

El cumplimiento de las normas tributarias y contables debe ser asegurado desde la puesta en marcha de la empresa. Porque ya en esta etapa se incurre en pagos que deben reflejarse en la contabilidad.

Por otro lado, es una obligación de todo empresario o gestor conocer los plazos de las declaraciones aplicables y cumplir con las exigencias legales. Con esto, minimiza la posibilidad de incurrir en faltas que conlleven a multas.

2. Registros contables

Al igual que para “tributos – impuestos”, desde la puesta en marcha de la empresa, debe llevarse el registro contable de todo lo que afecta al patrimonio (activos, pasivos y capital). Es una actividad administrativa que debe delegarse, si es posible, en personal especializado.

Esto se justifica porque debes garantizar la calidad del registro contable, para tener información real para la toma de decisiones. Aplicar buenas prácticas desde el inicio evitará sorpresas desagradables en el corto y mediano plazo.

3. Facturación

¡Si no facturas, no sobrevives! Es importante comenzar cumpliendo con todas las normas legales para la facturación, en consonancia con el registro contable y el pago de impuestos. No subestimes este aspecto; adopte buenas prácticas desde el inicio.

4. Análisis de costes

Superada la etapa de funcionamiento regular, es necesario atender los costes en que se incurre. Analizarlos permite optimizar y descubrir en qué áreas funcionales se puede aplicar estrategias de reducción de costes. Esto es clave para determinar la rentabilidad real del negocio.

5. Indicadores financieros

Con un registro contable de calidad y siempre al día, puedes calcular indicadores financieros para realizar análisis comparativos y tomar decisiones.

En la fase de funcionamiento estable de la empresa, se deben crear los primeros indicadores con vista en un sistema completo de medición y análisis en la etapa de funcionamiento óptimo.

Algunas preguntas que nos pueden ayudar en este aspecto:

- ¿Interesa conocer cómo es la variación en las ventas entre períodos?

- ¿Queremos saber cómo es la rotación de inventarios o los índices de endeudamiento?

- ¿Es importante tener proyecciones del flujo de caja para tomar decisiones?

La incorporación de herramientas para gestionar la información debes hacerla, a más tardar, en la etapa de funcionamiento estable. Es claro que depende del contexto de cada caso y de las necesidades de información.

Importancia de las finanzas en las Pymes

El análisis de los movimientos del dinero de una empresa, con evaluación de las fuentes y destinos, es fuente de conocimiento sobre la misma.

Con este análisis y los resultados de rentabilidad, se pueden tomar decisiones en 3 aspectos:

- Operaciones e inversiones: evaluar la rentabilidad de la empresa y buscar estrategias para que crezca y sea sostenible.

- Financiación: si los recursos de la empresa son suficientes para funcionar en el corto plazo, el análisis permite pensar en la oferta de créditos y qué términos son lo más favorables.

- Reparto de dividendos: si las ganancias de la empresa son suficientes, el análisis puede dar información para retribuir a los socios o accionistas, según sea el caso.

Finanzas en grandes, medianas y pequeñas empresas

No se necesita evidencia sobre el hecho que el área de finanzas es muy bien atendida en grandes empresas. En estas, hay departamentos financieros y contables definidos y un director que lidera el área.

Se encargan de gestionar y analizar los movimientos de los recursos y su impacto a nivel financiero. Por lo tanto, son empresas que cuentan con un área funcional que desarrolla las subáreas a un nivel alto de capacidad.

Pero ese no es el caso de la pymes y micropymes. En estos casos, es común que el empresario tienda a restar importancia al concepto de finanzas y las actividades que implica. Además, suele confundir las finanzas con la contabilidad.

¿Cuáles son las consecuencias de subestimar el área de finanzas? – Son muchas. Y todo puede desencadenar en que, por prácticas inadecuadas en el manejo de recursos, lleven a la quiebra financiera y al cierre.

Ejemplos de estas prácticas son los siguientes:

- Utilizar los recursos de la empresa para la cobertura de gastos personales. Esto es muy común en micro empresas.

- Limitar la información generada por el responsable de la contabilidad, a la presentación de impuestos y tributos.

- Realizar inversiones sin un criterio técnico. Sin estudiar los costes en que se incurrirá y el retorno esperado.

- Adquirir deudas innecesarias en la etapa en que se encuentre la empresa.

- Incrementar los volúmenes de ventas, sin estudiar la capacidad real para escalar en la producción de bienes y servicios.

Responsabilidad del empresario

Por lo comentado en el punto anterior, es importante que los empresarios desarrollen conocimientos en finanzas (lo mínimo necesario), para comprender los reportes contables. De esta manera podrá interpretarlos como información financiera.

La interpretación de la contabilidad con una vista financiera, permite examinar las tendencias de las variables importantes para la empresa.

Con la información histórica, podrás evaluar tendencias e identificar posibles riesgos. Se trata de conocimiento que asegura la toma de decisiones enfocada en incrementar las fortalezas y en mitigar riesgos.

Otro punto clave, en el marco de una gestión financiera en las pymes, es el control de los movimientos de efectivo.

Para un empresario pyme es relevante comprender el comportamiento de las entradas y salidas de efectivo. Tener identificadas las fuentes (origen de los recursos) y los usos (destinos). Con ello podrá hacer seguimiento a si están en función de los objetivos organizacionales.

Todo esto apoya la definición de políticas enfocadas en la gestión financiera. Es clave, por ejemplo, con relación a:

- los términos y condiciones de pago que se ofrecen a los clientes;

- el monto de endeudamiento;

- los términos para que sean reconocidos gastos de representación;

- el manejo de cajas menores o cajas chicas, entre otros aspectos.

Si como empresario, descuidas el flujo de efectivo, puedes llevar a tu empresa a una situación crítica.

Por último, tener dominio sobre la aplicación de las finanzas, te permite definir presupuestos. Con los cuales establecer objetivos de ventas, los costes asociados, las utilidades esperadas, las inversiones a realizar, etc.

La razón de las empresas no son las finanzas, pero…

Si bien es cierto que la razón de ser de los negocios no son las finanzas, su descuido puede llevar al cierre de la empresa. Un buen producto o servicio, una red de distribución y ventas efectiva, personal con competencias y con alta motivación, tal vez sean los pilares para que una empresa sea exitosa.

Por tal motivo, no todos los empresarios reconocen la importancia de las finanzas. De hecho, tal como indicamos antes, pueden asumir que las finanzas son sólo los registros contables.

Sin embargo, aunque las finanzas no hacen la empresa, estas no pueden crecer sin atenderlas. Lo ideal es que puedan, aparte de lo comentado, dar respuesta a cuestiones como:

- ¿Tenemos una empresa rentable?

- ¿Qué valor tiene mi empresa?

- ¿Podríamos comprarle la empresa a uno de nuestros competidores?

En la dinámica de toda empresa, pequeña o grande, la gestión efectiva del dinero es esencial. Su importancia radica en que permite tener una vista de la realidad del negocio, siendo a su vez, una herramienta fundamental para la toma de decisiones.

Directrices recomendadas (finanzas en las pymes)

Con base en lo anterior, planteamos 3 directrices que nos ayuden a utilizar las finanzas como una herramienta dentro de la estructura organizacional.

1. Disponga de información actualizada

Para que las finanzas sean una herramienta, la información debe estar, de manera permanente, actualizada. Con ello podrás generar tus ratios o indicadores financieros.

Si somos capaces de registrar toda la información que afecta el patrimonio, podemos generar informes que nos ayuden a resumir los datos clave. Tendremos así, capacidad para seguir mejorando y más soporte para la toma de buenas decisiones.

2. Construya escenarios

Con relación a la segunda directriz, tiene que ver con una práctica relevante: creación de escenarios.

Se trata de representaciones que nos ayudan a visualizar qué pudiera pasar a corto, mediano y largo plazo. Esto se construye con datos históricos y factores del entorno. Por supuesto, son prácticas a aplicar cuando la empresa supere, al menos, la etapa de funcionamiento regular.

A través de las finanzas, como empresario puedes ver el comportamiento financiero de una acción determinada y su impacto. De esta manera podrás analizar las medidas a implementar para aprovechar al máximo los recursos disponibles.

3. Factor de comparación

Sobre la última directriz, esta se relaciona con lo siguiente: las finanzas en la empresa las puedes utilizar como medio para comparar los resultados obtenidos con lo planificado.

Con ello podrás saber si las decisiones estuvieron conforme a lo planeado, para tomar acciones correctivas cuando apliquen.

A manera de conclusión sobre las finanzas en las pymes:

- El área funcional “contabilidad y finanzas” supone un valor de suma importancia para la gestión. Apoya al empresario o gestor con información relevante para el proceso de toma de decisiones.

- Suministra “fotografías” de la situación de la empresa, para acercarse a la realidad que enfrenta en el día a día, con base en datos objetivos. Por supuesto, la realidad se reflejará según sea la calidad del registro contable.

Para cerrar: ¿qué importancia le das a las finanzas en las pymes?

Lectura para aprender más:

- Finanzas sanas en tu pyme mientras avanzas en otras áreas.

- Finanzas para no financieros. Claves para empresarios pymes.

¡Gracias por leernos! Hasta la próxima entrega.