La inversión en activos fijos, su financiación y el uso del ratio de estabilidad, son temas clave de solvencia financiera que debes considerar en tu pyme.

De manera específica, la inversión en activos es necesaria para lograr mejoras en la productividad, en los procesos, en los productos y servicios, disminuir costes, entre otros.

No obstante, una decisión errada en su financiación, podría llevar a la quiebra o suspensión de pagos a cualquier empresa.

Dentro de los indicadores financieros, el ratio de estabilidad se presenta como herramienta para analizar y controlar la inversión en activos fijos y su financiación.

En esta píldora de conocimiento queremos que aprendas lo siguiente:

- La inversión en activos fijos y su financiación:

- Equilibrio entre inversión en activos fijos y financiación

- Instrumentos de financiación a largo plazo

- Ratio de estabilidad:

- Interpretación del ratio de estabilidad

- Un ejemplo de aplicación del ratio de estabilidad

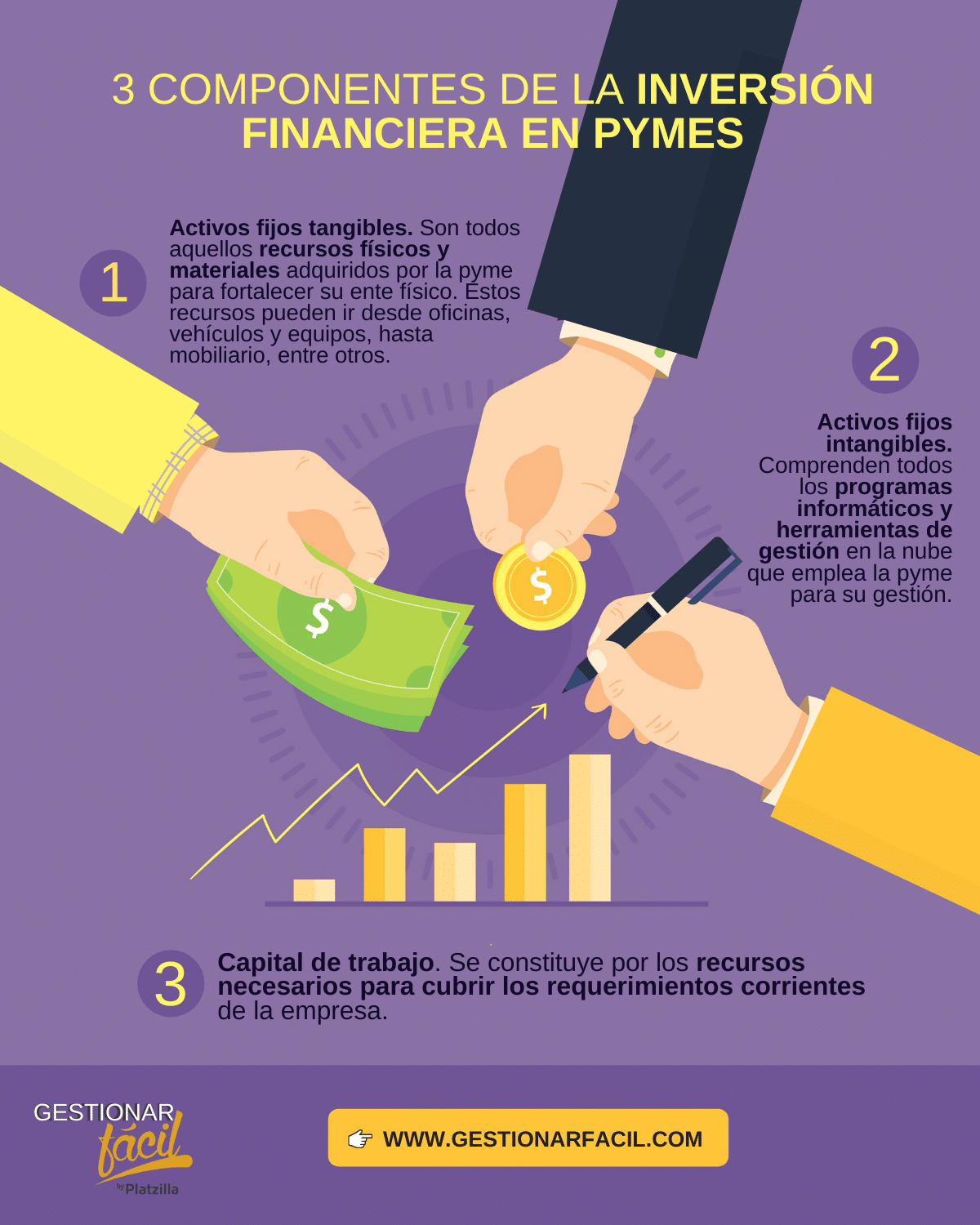

Para comenzar quiero mostrarte los 3 componentes de la inversión financiera en pymes. Fíjate:

Bien, vamos a profundizar un poco más en esto…

Inversión en activos fijos y financiación

En general, la inversión se refiere a las cantidades de dinero necesarias para llevar a cabo un proyecto.

Esta inversión incluye los tres componentes que mencionamos antes:

- Activos fijos tangibles, tales como: instalaciones, vehículos, equipos, mobiliario, entre otros.

- Activos fijos intangibles, como programas informáticos y herramientas de gestión en la nube.

- Capital de trabajo, constituido por los recursos necesarios para cubrir los requerimientos corrientes de la empresa.

Asimismo, cuando se trata específicamente de inversión en activos fijos, hablamos de bienes que se quedarán en la empresa por varios años.

Por su parte, la financiación tiene que ver con la obtención de los recursos para que el proyecto de inversión se materialice. Observe que toda empresa es un proyecto en sí misma.

En este orden de ideas, las fuentes de financiamiento básicas suelen clasificarse en internas y externas. Veamos de qué trata:

- Las fuentes de financiamiento internas tienen que ver con recursos que genera la empresa; por ejemplo, los aportes de los socios, utilidades no distribuidas, venta de nuevas acciones, entre otros.

- Las fuentes de financiamiento externas refieren a recursos de terceros, tales como préstamos bancarios, leasing, renting, entre otros.

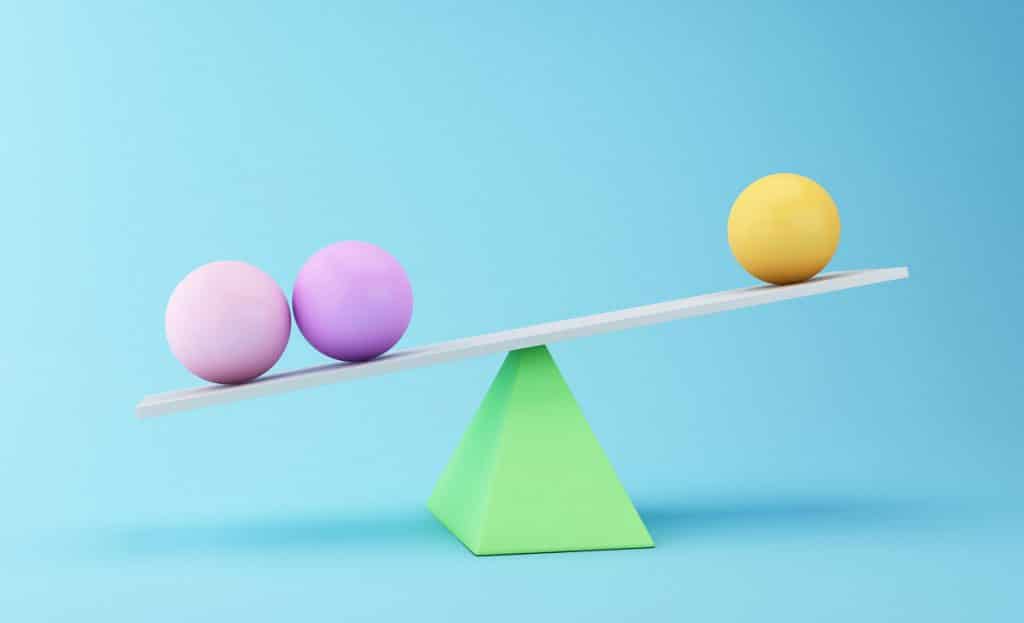

Es importante saber que la financiación de fuentes internas y externas, deben guardar cierto equilibrio.

Si solo se utilizan fondos propios, se estarán desaprovechando otras fuentes de financiación que pudieran resultar atractivas y rentables.

Por el contrario, si se recurre solo a fuentes externas, se crearía una dependencia de los acreedores y eso involucraría cierto riesgo. ¡O tal vez, un gran riesgo!

En este entendido, debe existir un equilibrio entre la inversión en activos fijos y financiación. Pero, ¿cuál debe ser? Veamos…

Equilibrio entre inversión en activos fijos y financiación

Las inversiones en activos apuestan al crecimiento de la empresa y a asegurar mejores posiciones en el mercado. Y esto pasa, en gran medida, por un equipo de trabajo que dispondrá de los medios para hacer bien sus tareas.

En consonancia con lo anterior, se espera que dichos activos generen suficientes rendimientos económicos en el largo plazo y así justificar su inversión.

De acuerdo con este planteamiento, la financiación tendrá que ser también una solución a largo plazo, pues los elevados montos de los activos fijos van a corresponder con altas cuotas y plazos de pago mayores a un año.

Del mismo modo, el equilibrio de estas dos partidas está en lograr la adquisición de activos fijos con financiación a largo plazo. Lo contrario provocaría, probablemente, un caos en tus finanzas.

Debes tener en cuenta que el retorno de la inversión se producirá cuando mejore la productividad y bajen los costes o cuando mejoren los procesos, pero obviamente, lleva algo de tiempo.

Piensa en este escenario:

En la misma línea de ideas, imagina por un momento que tengas que pagar la cuota de la compra de un activo, con el activo corriente o circulante.

Por lo general, son cuotas elevadas que seguramente afectarían tu funcionamiento y te pondrían en aprietos financieros.

Quedarse sin flujo de caja, por ejemplo, es en algunos sectores “decisivo” en un momento dado.

Y es posible, incluso, que tengas que pagar la primera cuota… ¡sin que el activo aún esté instalado y listo para funcionar!

Como consecuencia de lo anterior, podrías caer en impagos y hasta probablemente tengas que devolver o liquidar el activo.

Sumado a esto, seguro tendrás que asumir las pérdidas por los desembolsos ya realizados (instalación y transporte, entre otros).

¡Mejor olvidemos este escenario y sigamos!

Un escenario de crisis financiera como el descrito se puede evitar si, cuando inviertes en activos fijos, proteges la solvencia de tu pyme con financiamiento a largo plazo.

Pero, ¿qué instrumentos de financiación a largo plazo existen?

Instrumentos de financiación a largo plazo

Sabemos que uno de los problemas de las pymes es precisamente el acceso a los financiamientos. No obstante, existen alternativas interesantes.

Para las pymes, acceder al crédito no es cosa fácil, por tanto las decisiones de financiamiento cobran aún más sentido que en el resto de empresas.

Lo clásico es acceder a préstamos bancarios que luego pagas en cuotas, con sus respectivos intereses e impuestos. Pero en algunos casos, esta opción puede estar fuera del alcance del empresario.

También, es una opción el Leasing para alquilar bienes físicos, con o sin opción a compra o incluso cediendo un bien físico, el cual es también alquilado y sufraga tu cuota.

Por supuesto, una opción idónea en muchos casos es que los accionistas accedan a un aumento de capital, reinvertir utilidades o emitir nuevas acciones. Aparte de los préstamos bancarios a largo plazo, esta es la opción para las pymes en sus primeras etapas.

Con esta inyección de liquidez podrás invertir en activos y apostar a mejorar la productividad de tu pyme.

Obviamente, los socios esperarán recuperar su inversión y que genere rentabilidad.

Siendo así, será necesario que realices un análisis riguroso de la inversión para conocer la capacidad de maniobra de la empresa.

Para ello, debes determinar los flujos futuros de dinero que ingresarán, los gastos operativos y los relacionados con la deuda…

Inversión y financiamiento son decisiones a las que debes dedicar atención, pues de ello depende la solvencia de recursos en tu organización.

Por supuesto, en esta materia no puede faltar el uso de los ratios financieros, para saber si hay equilibrio entre la inversión en activos fijos y la financiación.

Uso del ratio de estabilidad

Como se ha mencionado, la solvencia financiera de tu empresa tiene que ver con su capacidad para hacer frente a sus deudas con terceros.

En este contexto, uno de los indicadores financieros utilizados es el ratio de estabilidad, que viene a controlar la inversión en activos fijos y su financiación.

Usualmente, este indicador es también llamado ratio de consistencia, ratio de firmeza o ratio de solidez.

Se calcula a partir de la siguiente fórmula:

Ratio de estabilidad = Activo Fijo / Financiación básica

Por un lado, el activo fijo es el total de bienes tangibles que permanecerán en la empresa por más de un año. Como se mencionó antes, se trata de las edificaciones, maquinarias y equipos, entre otros.

Por otro lado, la financiación básica refiere a los fondos propios que produce la empresa (dividendos, aportes de socios y nuevas acciones) y las deudas a largo plazo.

Veamos entonces cómo interpretarlo.

Pero antes, quiero invitarte a consultar la siguiente lectura: Indicadores financieros para pymes y su importancia. Allí aprenderás más sobre los indicadores financieros que puedes aplicar en tu empresa.

¿Cómo debe interpretarse el ratio de estabilidad?

El uso del ratio de estabilidad genera como resultado, un índice que mide la relación de la inversión en activos fijos y su financiación.

El resultado ideal debería ser menor que 1 (uno), con lo cual podría decirse que la inversión en activos fijos para un periodo determinado, estaría respaldada por la financiación básica.

En otras palabras, se habrá logrado que la financiación básica amortice la inversión realizada en los activos fijos, lo cual es la acción correcta.

El uso de este ratio ayudará entonces a conocer qué tan equilibrados están estos dos elementos financieros. Por tanto, también qué tan eficiente ha sido la gestión.

No olvides que la inversión en activos fijos debe estar respaldada por deudas a largo plazo para no afectar la dinámica corriente de tu pyme.

Expliquémoslo en números…

Un ejemplo de aplicación del Ratio de Estabilidad:

Para entender mejor su aplicación, utilicemos un sencillo ejemplo.

Supongamos los siguientes datos de una hipotética empresa:

| Concepto | 2017 | 2018 | 2019 |

| Activo fijo | 23.000 | 32.000 | 33.000 |

| Pasivo no corriente | 7.000 | 8.200 | 9.000 |

| Fondos propios | 17.200 | 18.500 | 23.000 |

| Ratio de Estabilidad | 0,95 | 1,20 | 1,03 |

Ratio de estabilidad = Activo Fijo / Financiación básica

Como puedes observar, para el 2017 el ratio es menor que 1, lo que demuestra que la inversión en activos fijos se encuentra respaldada por la financiación básica.

No obstante, con un valor muy cerca de 1, lo que debería alertar a la empresa.

En el 2018, el resultado supera el valor de 1, señal de que la financiación básica no fue suficiente para cubrir la carga de la inversión, que ha requerido ser sufragada con pasivo corriente o circulante.

Como mencionamos, esto podría afectar las operaciones corrientes de la empresa, pues debe pagar cuotas de préstamos, postergando desembolsos exigibles a corto plazo y necesarios para el funcionamiento de la pyme.

Para el 2019 logra equilibrar la situación, pero “sacrificando” la inversión, lo que tampoco es ideal, con recursos provenientes de pasivos a largo plazo (como préstamos bancarios) y fondos propios (por ejemplo, reinversión de dividendos).

En fin, observe que si el resultado arroja un valor mayor que 1, la inversión está siendo respaldada por financiamiento a corto plazo y, por tanto, se estará comprometiendo las finanzas corrientes de la pyme.

Como puedes ver, el ratio de estabilidad te ofrece información valiosa para tomar decisiones. Pero, no analizado en forma individual. Recuerda que un análisis preciso demanda evaluar otros indicadores de gestión.

A modo de síntesis

El uso del ratio de estabilidad y la inversión en activos fijos y financiación, son temas de especial interés para cualquier empresa.

Las pymes requieren adquirir activos fijos, entre otras razones, para mejorar la productividad, disminuir costes, mejorar un producto o servicio o lanzar uno nuevo.

Por supuesto, esta necesidad dependerá del sector. No es lo mismo una empresa de limpieza (servicios) que una fábrica de prendas de vestir (manufactura).

Por lo general, estos activos representan grandes montos y la mayoría de las pymes no generan la liquidez suficiente como para cubrirlos. Por tanto, deben recurrir al financiamiento, ya sea interno o externo.

La eficiencia del financiamiento de las inversiones de activos fijos, debe ser analizada con rigurosidad y para ello es útil considerar el ratio de estabilidad.

El ratio de estabilidad ofrece una orientación sobre el equilibrio que existe entre la inversión y el financiamiento utilizado.

En síntesis, lo recomendado para garantizar la solvencia de tu pyme, es respaldar la inversión del activo fijo con deudas a largo plazo o financiamiento básico. Y el ratio de estabilidad te apoya en el seguimiento de este equilibrio.

Lecturas recomendadas:

- ¿Cómo se calcula el indicador de rotación de activos fijos?

- ¿Cómo calcular la rentabilidad del capital en pymes?

Gracias por leernos.